Av: Carsten Henrik Pihl

Boligen skattlegges for mange gjennom både skattemeldingen og eiendomsskatten. Huseierne har de siste ukene fått mange henvendelser om verdsettelse av bolig. Her er en oppklaring.

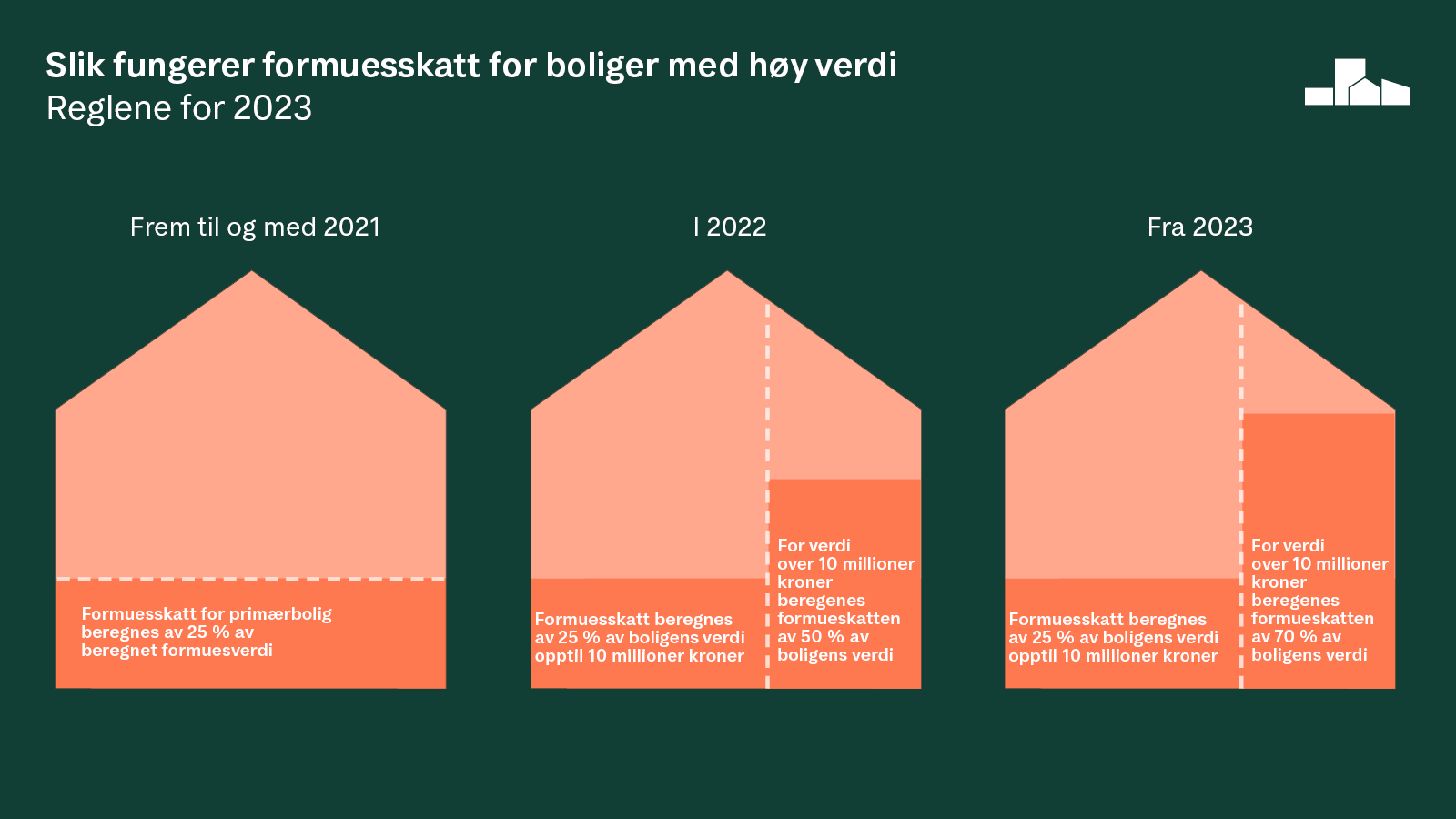

Se også på illustrasjonen øverst på siden. Der har vi grafisk fremstilt hvor stor del av verdien som ligger til grunn for beregningen av de ulike skattene.

NB: Fra og med skatteåret 2022 (skattemeldingen som leveres våren 2023) er formuesskatten på bolig endret. Se mer lenger ned i saken!

Trenger du rådgivning: Medlemmer i Huseierne kan kontakte våre jurister for å få hjelp til boligrelaterte spørsmål. Ta kontakt i dag!

Ikke medlem? Bli medlem i dag og still spørsmål! Les mer her!

1. Utgangspunkt i markedsverdien på boligen

Eiendomsskatten for bolig beregnes i dag på to måter. Enten med lokal taksering i kommunene, eller ved at man bruker formuesverdien til Skatteetaten. Altså den boligverdien - eller "beregnet markedsverdi" du finner i skattemeldingen.

Se huset til venstre i illustrasjonen over.

Men uansett hvilken takseringsmåte som brukes, så er utgangspunktet for verdsettelsen av eiendomsskatt og formueskatt markedsverdien for boligen. Du kan klage hvis verdien du får oppgitt ikke stemmer med markedsverdien på boligen. Se mer lenger ned.

For de som har lokal taksering av eiendomsskatt, kan dette være dobbelt frustrerende. For de kan oppleve at de har

- en markedsverdi på boligen, for eksempel fordi naboen solgte en lik bolig, eller fordi de har fått en verdivurdering av en eiendomsmegler

- en verdi i skattemeldingen

- en verdi fra eiendomsskattetakseringen i kommunen

Men altså: Utgangspunktet skal være markedsverdi, og er det avvik, så kan du klage.

2. Beregning av formuesskatten

Formuesskatten beregnes ut fra verdien i skattemelding - altså "beregnet markedsverdi".

For primærboliger - den boligen du bor i - beregnes formuesskatten ut fra 25 prosent av verdien opp til 10 millioner kroner.

I 2022 skal verdier formuesskatten beregnes av 25 prosent av boligens verdi opp til 10 millioner kroner, og 50 prosent av verdien over 10 millioner.

Se figuren under: Det mørke orange feltet blir mye større - og formuesskatteverdiene går opp.

I 2023 skal formuesskatten for verdiene over 10 millioner kroner beregnes etter 70 prosent av verdien.

Slik regner du da ut formuesskatteverdien for 2022 for en bolig med markedsverdi 15 millioner kroner:

10 millioner x 25 % = 2.500.000

5 millioner x 50 % = 2.500.000

Totalt formuesskatteverdi: 5 millioner kroner

Vi ser altså at formuesskatteverdien stiger med 1,25 millioner kroner.

Det er det som i skattemeldingen omtales som "formuesverdi":

Skattemeldingen: Slik står beregnet markedsverdi og formuesverdi i skattemeldingen. Den nye skattemeldingen har et litt annet utseende, men de samme verdiene finner du igjen under temaet "Bolig".

Denne verdien går inn i beregningen av om du har en skattbar formue eller ikke. For 2022 kan du ha en nettoformue på 1,7 millioner kroner før du må betale skatt. Det betyr at de fleste som har litt boliglån slipper å betale formuesskatt.

Ektefeller beregnes under ett, og kan til sammen ha en nettoformue på 3,4 millioner kroner.

Får du skattbar formue ut over verdiene, er formuesskatten på 0,95 prosent av det overskytende i 2022.

For mer om beregning av formuesskatten, se her.

Det handler om hjemmet ditt!

Medlemmer i Huseierne får:

→ Gratis juridisk og byggteknisk rådgivning

→ Gratis kurs i boligrelaterte temaer

→ Rabatter på byggevarer og andre boligrelaterte produkter

Bli en trygg boligeier for 619 kroner i året!

3. Beregning av eiendomsskatten

Eiendomsskatten tar også utgangspunkt i boligens markedsverdi.

Kommunen bruker Skatteetatens verdier

For de kommunene som bruker verdiene for formuesskatten, tar man da utgangspunkt i "beregnet markedsverdi" i skattemeldingen. Dette gjelder for eksempel i Oslo.

Men denne verdien skal reduseres. Fra 2022 kan kommunen bruke maksimalt 70 prosent av denne beregnede markedsverdien når de ilegger eiendomsskatt.

Se huset til høyre i illustrasjonen over!

Reglene om eiendomsskatt er videre:

- Skatten kan være på 1 til 4 promille i 2022

- Det kan legges inn et bunnfradrag før skatteverdien beregnes

- Kommunen kan også bruke en mindre beregningsfaktor enn 70 prosent. Dette kan de gjøre ved for eksempel ha bestemt at de skal bruke 60 prosent av beregnet markedsverdi, eller de kan bruke en ytterligere reduksjonsfaktor.

NB: For beregning av eiendomsskatten er det verdien i 2020 som skal brukes fordi utregningen skjer før skattemeldingen for 2021 er levert. Dermed er det boligprisene ved utgangen av 2020 du må sammenligne med. Hent opp skattemeldingen fra i fjor!

Et eksempel:

Vestvågøy i Lofoten har startet i 2020 å brukte Skatteetatens verdier. De har gitt følgende eksempel på sine hjemmesider som viser de ulike faktorene:

Vestvågøy har 3 i skattepromille, bunnfradrag på 50.000 kroner og bruker en ytterliger reduksjonfaktor på 20 prosent fra Skatteetatens utgangspunkt.

Da blir beregningen av eiendomsskatten slik:

Skatteetatens beregnede markedsverdi (boligverdi): 2.000.000 kroner.

70 prosent- justering: (2 millioner x 0,7): 1.400.000 kroner

Reduksjonsfaktor på 20 %: - 280.000 kroner

Bunnfradrag: - 50.000 kroner

= Skattegrunnlag: 1.070.000 kroner

Eiendomsskatten blir da på (1.070.000 kr x 3 promille): 3.210 kroner

Når kommunen takserer selv

I de kommunene som takserer selv, vil takstmennene finne et skatteverdi. Utregningen av denne verdien vil bero på lokale regler.

Men utgangspunktet er det samme: Verdien skal tilsvare markedsverdien. Stemmer ikke verdien med markedsverdien, kan du klage! (Se lenger ned)

Også i kommunene som bruker lokal taksering skal verdien reduseres fra 2020, og kommunene skal bruke maksimalt 70 prosent av den takserte verdien.

Kommunen kan videre ha ytterligere reduksjonfaktor og bunnfradrag. Dermed vil utregningen av selve skatten se omtrent ut som regnestykket fra Vestvågøy lenger opp.

Vil du klage på verdiene? Slik går du frem!

Les våre beskrivelser om hvordan du klager på de ulike verdsettelsene:

Formuesverdi på bolig (likningsverdi) - slik klager du

Slik klager du på eiendomsskatten

Synes du økningen i eiendomsskatten er høy? Klag til politikerne!

Vi i Huseierne får noen ganger henvendelser fra medlemmene som synes økningen i selve eiendomsskatten er veldig høy. For eksempel at eiendomsskatteregningen har gåt opp fra 3000 kroner til 6000 kroner.

Dette skjer ofte når det har skjedd retaksering, eller kommunen har byttet til skatteetatens formuesverdi - som i praksis er en retaksering. Økningen skyldes at man nå har tatt igjen rundt 10 års boligprisstigning i kommunen, og da øker ofte eiendomsskatten mye.

Ønsker du å klage må du gå frem riktig:

- Hvis verdien er satt feil, da kan du klage slik vi har beskrevet over, og i andre artikler.

- Hvis verdien er riktig, men eiendomsskatten likevel øker, skal du klage til politikerne. De har bestemt reglene, og kunne for eksempel sette ned skattepromillen, eller økt bunnfradraget!